Chegou a hora de ter uma holding e agora?

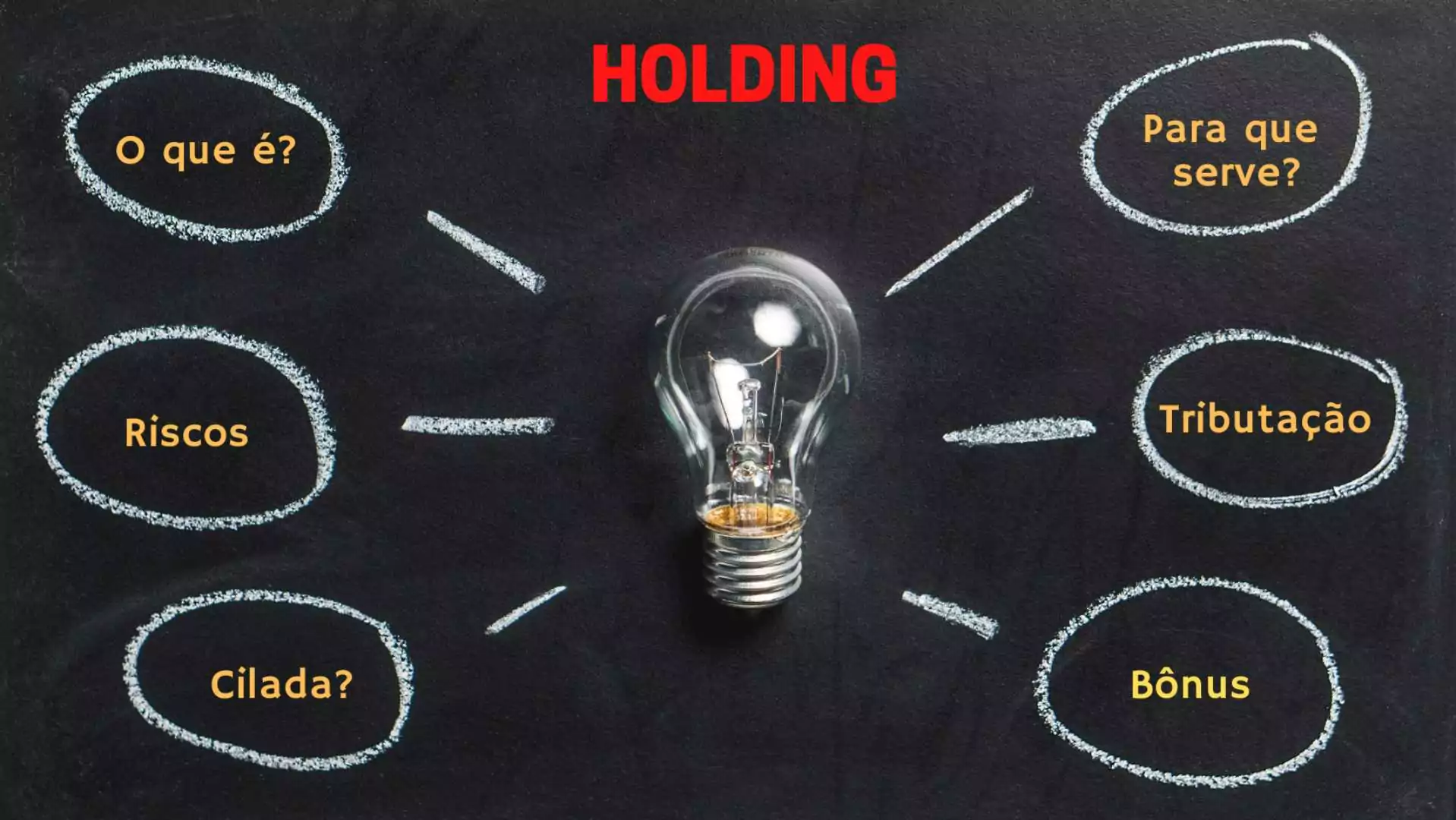

O que é e para que serve?

R.: Holding é uma empresa que possui como atividade principal, a participação em outras empresas. Tem o objetivo de administrar um grupo ou até mesmo os bens de determinadas pessoas.

Quais os tipos e para quem é indicado?

R. Podem ser “Puras” que são somente para participação societária em outras empresas, ou “Mistas” que além da participação em outras empresas podem ser usadas como empresas normais, ou seja podem sem comerciais, de prestação de serviços entre outras atividades econômicas.

É indicada tanto para grupos de empresas quanto para pessoas físicas, pois além da participação em negócios podem ser utilizadas para proteção patrimonial e sucessão familiar.

Quais os pontos de atenção e cuidados?

As definições para qual a finalidade da abertura de uma empresa holding são muito importantes, pois através dela pode trazer paz ou dores de cabeça.

Os atos constitutivos, acordos de quotistas e demais contratos que orientarão como será gerida e administrada as holdings devem ser feitas com muitos detalhes, é importante que na fase de abertura tenha-se especialistas que conheçam o processo de ponta a ponta, sendo mais indicados contadores e advogados.

Além de clausulas bem definidas e aprovadas pelos acionistas que participarão da holding, após abertura e o acompanhamento são cruciais para que os objetivos sejam atingidos.

É CILADA BINO!!!!!

Muito se vê holdings que passam do processo de abertura, mas não se tem o devido acompanhamento virarem verdadeiros elefantes brancos, e explico o porquê.

No Brasil sempre que se abre uma empresa, seja ela para qual finalidade for, além dos sócios que estão no quadro societário, existe um sócio oculto e muitas vezes com mais participação que alguns dos sócios da empresa, é ele o GOVERNO. Através do fisco o governo monitora as movimentações de como estão os processos da empresa, se a holding esta cumprindo todas obrigações e pagando seus impostos, já devem ter ouvido falar dos SPEDs. Pois bem através do SPED e outras declarações o fisco monitora se o governo não está sendo lesado e se está recebendo os impostos (sua participação), conforme a atividade da empresa.

O governo quer a parte dele, através de impostos, que são monitorados pelas OBRIGAÇÕES ACESSÓRIAS. Chegamos em um ponto de atenção muito forte e delicado, as empresas holdings como quaisquer outras devem cumprir obrigações acessórias, ou seja, emissão de notas fiscais, declarações entre outras.

Antes de indicar e abrir uma empresa holding o profissional responsável deve se conhecer muito bem todas obrigações que ela deve prestar ao fisco, pois vamos imaginar uma situação; uma holding que tem por finalidade a proteção de bens patrimoniais e comercialização de produtos (holding mista) e foi integralizada ou seja passado os bens para o CNPJ dessa empresa, maquinários, fazendas e outros bens, a simples falta de emissão de nota fiscal na movimentação de produtos ou bens, seja ela transferência ou remessa, já está incorrendo em um das principais penalidades do Fisco Estadual, “Omissão de Obrigação Acessórias” tendo como cobrança multas e devidos impostos conforme cada caso, podendo ainda ser caracterizada como crime de sonegação fiscal Lei 4.729/65.

Como os bens fazem parte da empresa que omitiu a emissão de notas fiscais fazem parte do CNPJ, os mesmos podem ir a penhora ou serem bloqueados até a quitação das referidas multas e resolução das pendencias.

Caso você já tenha uma holding aberta, e nela tem bens de família e outros patrimônios, fique atento, fale com seu contador ou consultoria especializada e exija a comprovação de que todas obrigações estão sendo cumpridas, para que não tenha um elefante branco que pode custar seu patrimônio no futuro.

BÔNUS

Holding e planejamento tributário.

Em sua maioria, as holdings são abertas e enquadradas no regime do LUCRO PRESUMIDO, e em alguns casos são utilizadas para planejamento tributário como por exemplo em contratos de parceria rural.

Outro ponto de atenção para se observar são as alíquotas dos impostos, muito se vê uma grande economia tributária na operação pois vejamos;

Tributação na Pessoa Física 27,5%

Tributação na Pessoa Jurídica Holding (presumido) 2,8%

Gerando uma economia muito significativa., por esse motivo o fisco fica atento a operação pois a redução de impostos é real.

Porém vale esclarecer, que o conhecimento das alíquotas se faz importante para o planejamento correto, pois a alíquota muitas vezes apresentada no momento da venda do trabalho pelo profissional responsável pela holding que é de apenas 2,8%, porém este não está considerando o adicional de IRPJ que é de 10% sobre o que o resultado da presunção que exceder R$ 60 mil por trimestre ou R$ 20 mil mensais.

Para não ser pego de surpresa e ter o planejamento tributário feito corretamente veja como chegar na alíquota efetiva do lucro presumido para empresas que vendem soja por exemplo.

Presunção comércio 8%

Alíquota de IRPJ 15%

Adicional IRPJ 10% (8 x (15 + 10) + (12 x 9)) /100 = 3,08

Presunção CSLL 12% Temos então uma alíquota efetiva de 3,08% e não 2,8%.

Alíquota da CSLL 9% O fisco está de olho nesse cálculo, lembre ele é seu sócio.